随着加密货币的普及,越来越多的人开始参与到这一新兴的金融市场中。然而,很多投资者在享受加密货币交易带来的收益的同时,往往忽略了与之相关的税务责任。实际上,在许多国家,进行加密货币交易所获得的收益是需要依法报税的。这份指南将详细介绍如何正确纳税,确保遵守税务法规。

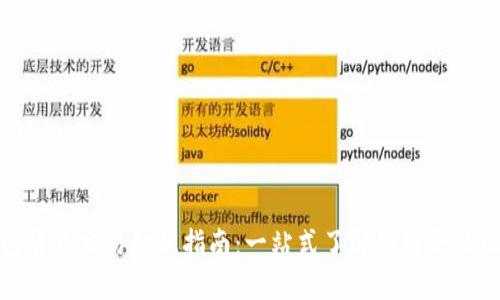

在了解如何纳税之前,首先需要对加密货币有基本的了解。加密货币是基于区块链技术的一种数字货币,其使用密码学技术保障交易的安全性。在全球范围内,诸如比特币、以太坊等加密货币已经形成了一定的市场规模和交易流量。加密货币的波动性使得其在短期内可能带来可观的收益,但同时也需要承担相应的风险。

在很多国家,加密货币被视为资产而非货币,这意味着其交易获得的利润需要根据资本利得税法规进行报税。当你购买加密货币并持有一段时间后再将其出售,如果价格上涨,那么你就获得了资本利得。反之,如果出售价格低于购买价格,则可能会产生资本亏损。根据不同国家的税务法规,你有责任申报这些收益或损失。

计算加密货币的纳税义务时,需要考虑以下几个因素: 1. 购买成本:这是你买入加密货币时的价格。 2. 出售价格:这是你卖出加密货币时的价格。 3. 持有时间:持有期超过一年的资本利得可能适用更低的税率。

举个例子,你以1000美元的价格购买了一些比特币,之后以1500美元的价格出售。那么你的资本利得为500美元(1500美元 - 1000美元)。在此基础上,你需要查阅当地有关资本利得税的税率以及相关规定。

对于进行加密货币交易的人来说,准确的交易记录至关重要。建议你在每一次交易后详细记录以下信息: - 交易日期 - 购买和出售价格 - 交易量 - 交易费用 - 交易的具体平台或钱包地址

使用一些特定的软件可以帮助记录这些信息,并自动计算你的纳税义务。此外,很多加密货币交易平台也提供交易历史的导出功能,确保保留所有的交易记录,以便于报税时参照。

不同国家和地区对加密货币的税务要求和法规可能存在较大差异。例如,在美国,加密货币被视为财产,所有的交易都需要申报。在欧盟的某些国家,加密货币的交易可能会被视为商品或服务的买卖,适用增值税。在一些地方,加密货币可能没有明确的税务框架,导致投资者面临合法性方面的挑战。

对于进行多笔加密货币交易的投资者,计算资本利得时需要将每一笔交易都纳入考量。可以选择特定识别法(Specific Identification Method)或加权平均成本法(Weighted Average Cost Method)来计算每次交易的成本。如果采用特定识别法,可以在进行交易时明确选择卖出哪个持有的加密货币,从而精确计算该笔交易的资本利得和损失。

在多数国家,加密货币交易产生的损失可以抵消资本利得。然而,具体的抵扣方式和限额将取决于当地的法规。例如,在美国,投资者可以抵扣最高3000美元的资本损失。如果损失超过这个数字,可以将其结转到下一年度的纳税中。因此,记录每一笔损失是非常重要的。

挖矿所获得的加密货币通常被视为收入,因此需要按照个人所得税进行报税。挖矿所获得的加密货币的市值被视为收入,并按当时的市场价格计算;此外,如果在之后将其出售,可能会再次产生资本利得。同样,保留好相关的交易记录与挖矿收益的统计非常重要。

在国外进行加密货币交易,仍然可能需要根据你所在国家的税法进行报税。很多国对全球收入均有课税要求,即使是在国外赚取的收益,也可能需要在本国进行申报。建议在进行跨国交易前,咨询专业的税务顾问,以确保遵守相关法律法规。

选择合适的纳税软件或服务时,首先需要考虑软件是否能支持加密货币交易的记录和分析功能。许多现代化的会计软件如CoinTracking、Koinly等能够自动导入交易记录,并帮助你计算资本利得和损失。此外,支持多种货币和税务法规也非常重要,因此在选择时可以重点关注用户评价和软件的一致性。

在加密货币交易中,了解和遵守税务责任是每个投资者的基本义务。通过准确的记录、合理的财务规划以及对相关法规的熟悉,您能够合法、安全地享受加密货币带来的投资机会,同时避免潜在的法律风险。希望这份指南可以为您提供帮助,使您能够在加密货币的海洋中遨游时,也能做到心中有数。

如有更多问题或需获取专业咨询,建议向专业的税务顾问或者会计师寻求帮助,以确保您的纳税行为合规合法。